Please scroll down for English version.

A szerb gazdaság a koronavírus-járvány évében mindössze 1,0%-kal zsugorodott, az euró/szerb dinár árfolyam lényegében változatlan maradt, az infláció pedig kevéssel egy százalék fölött állt. A hitelminősítők folyamatosan javítják az ország államadósság-minősítését, a szerb dinárban jegyzett kötvények pedig 2021. június 30-tól bekerülnek a J.P. Morgan GBI-EM indexcsaládjába, még vonzóbb befektetési célponttá téve Szerbiát. A gazdaság várakozásokon felüli teljesítménye nem csak sikeres válságkezelő költségvetési intézkedések eredménye. Az OTP Global Markets szakértője lépésről lépésre mutatja be azt a többéves gazdasági reform folyamatot, amely Szerbiát az államcsőd széléről a maastrichti adósságkritériumok meghaladásáig vezették.

A 2000-es évtől indultak meg Szerbiában a gazdaságot a növekedés felgyorsítása érdekében piaci alapokra helyező gazdasági és jogszabályi reformok. A 2008-as globális pénzügyi válságot megelőzően a szerb gazdaság jóval évi 5% felett nőtt, emelkedtek a bérek, a privatizáció pedig közvetlen külföldi tőkebefektetéseket (foreign direct investment, FDI) hozott. Az államadósság a bruttó hazai össztermékben (GDP) mérve 26,8%-ra csökkent 2008-ban, de ezt követően folyamatosan nőtt, 2015-ben pedig már meghaladta a GDP 70%-át.

A befektetők magas kockázatú és magas inflációjú országnak könyvelték el Szerbiát. A fogyasztói árindex (consumer price index, CPI) gyakorta volt kétszámjegyű, a munkanélküliség meghaladta a 20%-ot. A globális pénzügyi válság nyomán a gazdaság először recesszióba került, majd stagfláció, azaz magas infláció melletti alacsony növekedés következett, amihez az államadósság növekedése és alacsony befektetési szint társult. Az állam 2013-ig nem bocsátott ki kötvényeket. A magas infláció miatt 13% százalék körül mozogtak az éven belüli kamatok.

A kormányzat által 2013-ban elhatározott reformok célja a fenntartható államadósság, a bővülő export és FDI volt, valamint ezek együttes eredményeképpen alacsonyabb munkanélküliség és magasabb életszínvonal. Emellett a kormány a hitelfelvevők kockázatmentesítése érdekében a dinárhitelezést kívánta előmozdítani. A gazdasági környezet az év végére kedvezőbben alakult. A CPI 2,2%-ra csökkent, a GDP pedig a 2008 óta mért legjobb növekedési adatot mutatta (+2,9%).

Ebben az időszakban magas kockázatúnak minősült volna a Szerbiában történő befektetés. Az ország 86. volt a Világbank Doing Business listáján, ezért nem volt erősnek mondható az FDI. A portfólióbefektetők azonban a magas belföldi hozamok láttán pozíciókat kezdtek nyitni szerb kötvényekben, a hozamok pedig esni kezdtek. A 3 éves szerb dinár kötvény hozama a 2012-es 15%-ról 10%-ra csökkent 2013-ban. Ugyanekkor a 10 éves német államkötvény hozama átlagosan 1,5% körül alakult.

2013-ban a GDP 5,2%-át tette ki a költségvetési hiány. A költségvetés bevételi oldala alulteljesített, a kamatkiadások nagyon magasak voltak. A 2014-es költségvetésben a GDP százalékában kifejezett hiány 5,5%-ra növekedését irányozták elő, nagyrészt a magasabb beruházási és kamatkifizetések finanszírozására. Ebben az évben azonban évszázadok óta nem tapasztalt méretű árvíz sújtotta Szerbiát, az árvízkárok miatt pedig 1,5%-kal csökkent a GDP, ami tovább feszítette volna a költségvetés helyzetét.

2014 – A fájdalmas reformok kezdete

Az elszabadult adósságspirál miatt a kormányzat nagyszabású és fájdalmas reformprogramot léptetett életbe. Államigazgatási reform keretében csökkentették a közszférában a béreket és nyugdíjakat, a korengedményes nyugdíjazásra hátrányos feltételeket vezettek be. A kormányzat célja a drasztikus lépésekkel a gazdaság fellendítése volt. Az államadósságot a GDP 70%-a alatti szinten akarták stabilizálni, javítva az üzleti környezetet, konszolidálva a költségvetést és támogatva a privatizációt.

Az alacsony infláció és a kiadások csökkenése engedékeny monetáris politikát tett lehetővé, ezért a Szerb Nemzeti Bank 8,0%-ra csökkentette az irányadó kamatot.

2014 októberében közel 13,0%-os hozam mellett adta el első 10 éves kötvényét Szerbia, miközben a német bund hozama mindössze 0,5% volt. Bár az EUR/RSD árfolyam 5,5%-kal nőtt, a külföldi befektetők erőteljes érdeklődést mutattak, miután hittek benne, hogy a kormányzat képes lesz véghez vinni a reformokat, egyebek között a munkaerőpiac liberalizációját.

A Nemzetközi Valutaalappal (IMF) 2015-ben kötött megállapodást követően a kormány kedvezőbb politikai helyzetből csökkenthette a nyugdíjakat és a közszféra béreit. Ez a két fő reform nem vezetett recesszióhoz, ezért az infláció csökkenésével párhuzamosan a Szerb Nemzeti Bank (NBS) 4,5%-ra csökkentette az alapkamatot. A GDP 1,8%-kal nőtt, az államháztartási hiány a GDP 3,4%-ára csökkent, és az államadósság a GDP 70%-át tette ki. A kibocsátott adósságállomány összesen 7297,1 milliárd dinárra nőtt, amelynek közel felét külföldi befektetők vásárolták fel.

A 10 éves kötvény hozama 6,5%-ra csökkent és az árfolyam stabilizálódott, vonzó lehetőségeket kínálva carry-trade ügyletekhez. A 10 éves bund átlagos hozama ezzel szemben csupán 0,50% volt.

Következetes építkezés - a maastrichti adósságkritériumok meghaladása

A 2015-ben meghozott pozitív intézkedések 2016-ban is folytatódtak. A GDP 3,3%-kal nőtt, amelyben a fogyasztás, a beruházások és az export jártak élen, közben a kamatok tovább csökkentek. A munkanélküliségi ráta 13,0%-ra csökkent, az infláció pedig mindössze egy százalékos volt. Az NBS megváltoztatta a kötelező tartalék mértékét, ami alacsonyabb hitelfelvételi költséget eredményezett számára, ezzel ösztönözve a dinárhitelezést.

2017-ben 2,0%-os volt a gazdasági növekedés az erőteljes, +27,3%-os FDI-nek köszönhetően. Az irányadó kamatláb 3,5%-ra csökkent. A nem teljesítő hitelek csökkentését előíró határozat hatására a 2015-ös 21%-ról 2017-re 10% alá esett az ilyen hitelek aránya, miután a bankok a GDP 2,3%-ának megfelelő összértékű nem teljesítő hitelt írtak le.

A költségvetési hiányt többlet (1,1%) váltotta fel, az államadósság pedig a GDP 58%-a alá csökkent, ami alacsonyabb az EU maastrichti adósságkritériumának szintjénél. Az állam további adósságot bocsátott ki alacsonyabb hozam mellett, hogy visszafizesse a korábban kibocsátott magasabb hozamú adósságot. Az EKB mennyiségi lazításban megnyilvánuló laza monetáris politikája miatt az eurókamatok tovább csökkentek, ami lejjebb szorította a hitelfelvételi kiadásokat és más célokra szabadított fel pénzeszközöket.

A dinár iránti befektetői érdeklődés ekkor már a belföldi befektetők részéről is erősödött, miközben a külföldi befektetők a kibocsátások 1/3-át felvásárolták. A 7 éves kötvény hozama 5,0%-ra csökkent, a szerb dinár pedig 4,0%-kal értékelődött fel.

2018-ban 4,4%-os volt a gazdasági növekedés. Az irányadó kamatlábat 3,5%-ról 3,0%-ra csökkentették, az árfolyam stabil volt. Végezetül a költségvetés a GDP 0,6%-ának megfelelő többletet mutatott, a GDP-arányos adósság szintje pedig 53,7%-ra esett vissza. A kormányzat alacsony kamatú, beruházási célú kontrollált hitelfelvételt. Sikeresen tető alá hozták az IMF-fel a készenléti megállapodást. 2018 végére a 10 éves kötvény hozama öt százalék alá csökkent és a 10 éves német bunddal szembeni spread már csak 455 bázispont volt.

A következő év szinte a 2018-as másolatának nevezhető. A GDP 4,2%-kal nőtt, az infláció alacsony volt, az FDI fedezte a folyó fizetési mérleg hiányát. A munkanélküliségi ráta 10% alá csökkent, miközben az átlagbér 22%-kal volt magasabb, mint 2014-ben. A bankszektor jobb állapotban volt, miután a nem teljesítő hitelek aránya a teljes hitelállomány 4,1%-ára csökkent. A 7 éves kötvény hozama 2,7%-ra csökkent. A külföldi befektetők részvételi aránya stabil maradt, de abszolút számmal kifejezve 2680 milliárd dinárral nőtt.

Várakozáson felüli válságkezelés

2020 küszöbén arra lehetett számítani, hogy a gazdaság ennél is gyorsabban gyarapszik majd. Szerbia GDP-je 2020 első negyedévében 5,2% volt, ám ekkor kitört a koronavírus-járvány. A gazdaság mindössze 1,0%-kal zsugorodott az év végéig. Az euró/szerb dinár árfolyam lényegében változatlan maradt, az infláció pedig kevéssel egy százalék fölött állt.

A kamatszint ingadozott ugyan a koronavírus okozta bizonytalanság miatt, de folyamatosan csökkent. Monetáris ösztönzés segít fenntartani a kiadások/beruházások szintjét, miután az irányadó kamatlábat 1,0%-ra csökkentették. A kormányzat a GDP mintegy 6%-ának megfelelő költségvetési intézkedéseket hozott a likviditás megtámogatására, hogy segítsen az állampolgároknak és a cégeknek átvészelni a lezárásokat és megelőzze az üzleti csődöket és tömeges elbocsátásokat. Emiatt a költségvetési hiány 8%-ra nőtt, az államadósság pedig a 2019. évi 52,0%-ról 56,8%-ra emelkedett.

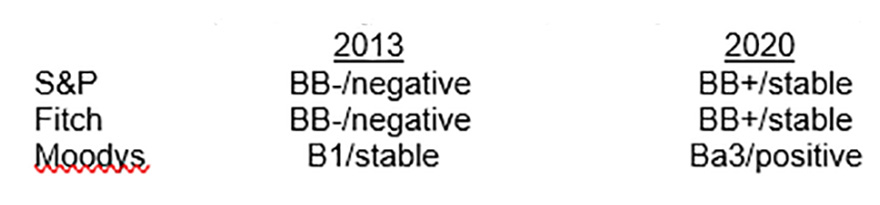

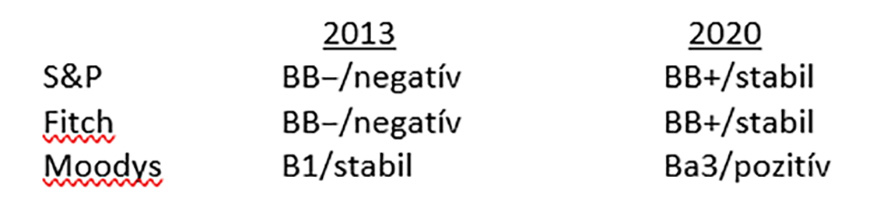

Végezetül elmondható, hogy Szerbia 7 év alatt 42 helyet előrelépve már a 44. helyet foglalta el a Világbank Doing Business listáján, és a hitelminősítők folyamatosan javítják az ország államadósság-minősítését.

A 2021. február 28-i állapot szerint a szerb és a német 10 éves kötvények közötti spread 276 bp-ra szűkült a 2018. évi 455 bp-ról. A hitelpiac likvidebb, az árfolyam stabil maradt. A szerb gazdaság sokkal jobb teljesítményének egyik jutalma az, hogy a szerb dinárban jegyzett kötvények 2021. június 30-tól bekerülnek a J.P. Morgan GBI-EM indexcsaládjába. Ez még vonzóbb befektetési célponttá teszi Szerbiát és arra igazolja, hogy az ország a megfelelő reformokat hozta meg.

Szerzői

adatok:

Dragoslav

Velickovic

Makroökonómiai

kutatási és elemzési tanácsadó

Vojvođanska banka