Tényleg beválik, ha eladsz mindent májusban?

Kapcsolódó cikkek

Felszállásra készül a reptéri boltokat üzemeltető cég

A Stoxx600 indexet alkotó részvények közül a héten is alig lehetett erős, megbízható emelkedő mintákkal találkozni. A konszolidációs mozgásból réssel felfelé történő mozgás miatt kiemelhető volt az Avolta svájci tőzsdén forgó cég papírja. A vállalat egyik vezető szereplője az utazási kiskereskedelemnek. A heti európai technikai toplista legközelebb augusztus 26-án készül.

Vihar előtti csend: hogyan alakítja a hurrikánszezon az olajpiacot?

Ahogy közeledik a 2025-ös hurrikánszezon, a Mexikói-öböl és az amerikai energiapiac szereplői ismét feszült figyelemmel követik az előrejelzéseket. Vajon milyen áringadozásokra és ellátási zavarokra számíthatunk idén a historikus adatok alapján? Ezt vizsgáltuk meg közelebbről elemzésünkben.

Tényleg el kell adni minden májusban, és rá se kell nézni a tőzsdékre egészen az őszi hónapokig? Így szól legalábbis a tőzsdei mondás, megvizsgáltuk, hol érdemes és hol nem érdemes ehhez tartani magunkat.

A 18.századi angol szólás ‘sell in May and go away, come back on St. Leger’s Day’ azt mondja, hogy érdemes az évet két részre bontani, azaz a május-októberi (nyári időszak), és november-áprilisi (téli időszak) időszakra, és csak az utóbbiban tartani a részvénykitettségeket. A tőzsdei jótanács a részvénypiaci szezonalitásra épül, abban viszont már kevésbé látni tisztán, hogy azt pontosan mi váltja ki. A nyári szabadságolásoknak, és az előtte való pozíciózárásoknak mind a mai napig lehet ráhatása. Akkoriban a gazdag befektetők április végén eladták részvényeiket, és a nyári hónapokra Londonból vidéki nyaralóikba költöztek, ahonnan nem tudták olyan aktivitással figyelemmel kísérni részvényeiket.

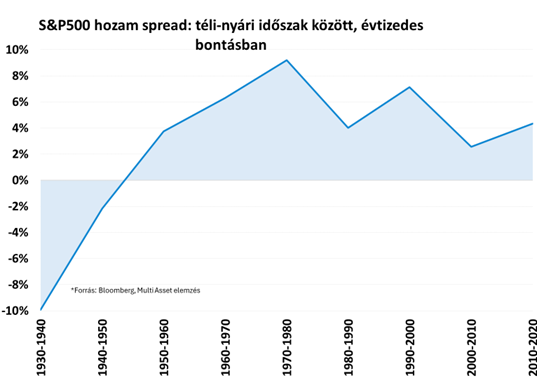

Nézzük, mit is csinál a részvénypiac télen és nyáron? Az S&P 500 május és október között átlagosan körülbelül 2%-kal emelkedett, míg november és április között átlagosan 5%-kal (1930 és 2024 között).

Talán szemléletesebb, ha azt vizsgáljuk, mennyit érne 100 dollárnyi amerikai részvénybefektetés (az S&P 500 indexbe) 1990 óta. Jól látható, hogyha csak nyáron vagyunk befektetve, akkor most 212 dollárnál járnák, amennyiben csak télen, akkor viszont már közel 700 dollár jött volna össze. Valóban, statisztikai alapon, hosszú távon tényleg működhet az a stratégia, mely szerint csak télen fektetünk be, nyáron viszont nem. Viszont, így kimaradunk az igazán nagy lehetőségből. Ha ugyanis nem ugráltunk volna, vagyis a pénz folyamatosan befektetve van, azzal akár 1525 dolláros vagyont is sikerülhetett volna elérni. Jelentős hozamtól esünk el, ha nem egész évben tartjuk a részvényt, ami a kieső (nyári) hónapok miatti kamatos-kamat logikának tudható be.

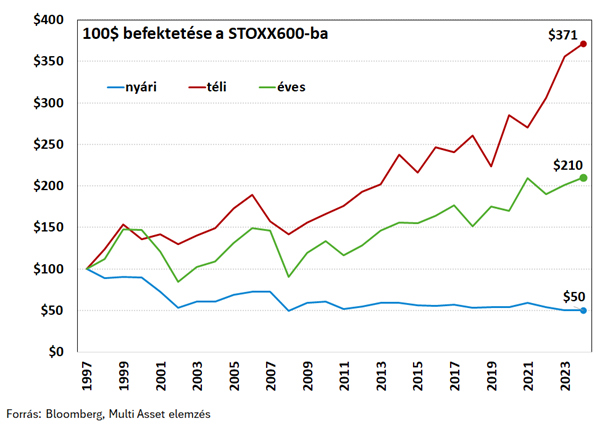

A leghosszabb idősorok az amerikai részvénypiacra érhetőek el, de még így is érdemes lehet megnézni, hogy vajon Európára, vagy a kelet-közép-európai régióra is igaz volt-e ez az összefüggés az elmúlt 20-30 évben. A válasz röviden az, hogy igen, sőt mivel mindkét esetben azt látni, hogy a nyári hónapokban befektetve a hozam sok esetben negatív, ezért itt még a 100 dolláros induló tőkét sem sikerült megtartani. Emiatt ezekben a régiókban nagy átlagban nem volt kifizetődő a „megvenni és tartani” taktika, érdemes volt megfogadni a sell in may and go away tanácsot, majd ősszel visszavenni a részvényeket.

Fontos persze a helyén kezelni a részvénypiaci szezonalitáson alapuló statisztikákat. Nagy átlagban, hosszabb időtávokat vizsgálva sok esetben működnek, de könnyen előfordulhat, hogy akár több évre is eltér a részvénypiac mozgása a szezonálisan megszokottól. Arra ugyanis számos más változó is hatással van, geopolitikán át a jegybanki döntésekig, gazdasági ciklusokig és vállalati profittermelésig.

Hozzon ki többet befektetéseiből!

Személyre szabott megoldásokért keresse szakértőinket!

Az OTP Global Markets szakértői személyre szabott tanácsadással segítenek önnek megtalálni a befektetési céljaihoz szükséges eszközöket és stratégiákat.

SzakértőinkElemzői hírlevél

Ne maradjon le friss elemzéseinkről!