Trump és a víz alá lenyomott gumilabda

Kapcsolódó cikkek

Mit hoztak az elmúlt napok a piacokon?

A héten kiderült, hogy az Alteo kikerül a CECE indexből, míg a Porsche a DAX indexből távozhat hamarosan. Eközben a gyorsjelentések során az Alibaba ugyan nem hozta a számokat, de a biztató AI-chipfejlesztéseit pozitívan fogadta a piac, míg a Broadcom esetében egy új 10 milliárdos megrendelés segítheti a jövőévi növekedési képet. A kibervédelmi cégek negyedéves eredményeinek közzétételét követően eltérő növekedési kilátások látszanak az iparágon belül a különböző szegmensekben. Míg Lengyelországban a banki adóemelések hátráltathatják a tőkepiacokat. Ezen felül frissítettük a kedvelt részvényeinket tartalmazó listánkat is.

10 milliárdos AI-chip megrendelés adhat új lökést a Broadcomnak

Az Nvidia mellett az AI infrastruktúra sztori egyik nagy nyertesének számító Broadcom magasra tette a lécet a gyorsjelentését megelőzően az idei évi teljesítményével. Azonban így is sikerült megugrania a várakozásokat, sőt az elemzői becsléseknél sokkal kedvezőbb növekedési képről számolt be a vállalat, melyhez hozzájárul majd egy új ügyféllel kötött 10 milliárd dolláros üzlet is. Az események hatására a társaság részvényeit 8%-os pluszban kereskedik a piac nyitását megelőzően.

Amikor a víz alá nyomott gumilabdát elengedjük, az hirtelen nagy erővel robban a felszínre. Repül egy ideig, attól függően, milyen mélyre nyomtuk, majd visszaesik a víz felszínére. Valami hasonló repülést látunk most a részvénypiacon. A labda ezúttal az S&P 500 részvényindex, és aki a víz alá nyomta, majd pedig elengedte, az az elnök, Donald Trump. A befektetők azt találgatják, vajon mikor, és hol ér majd ismét vizet a labda. Szerintünk érdemes már odafigyelni, mert a felívelő mozgás egyre veszít lendületéből, adottnak tűnik a helyzet a földetérésre (jelen esetben 5-10% korrekció) a következő hónapokban.

A nagyobb kereskedelmi partnerekkel úgy tűnik, sikerült megállapodni egy köztes mértékű vámtarifáról (a tegnapi kínai tárgyalásokról is inkább pozitív hangvételű nyilatkozatok jöttek), vagyis a legrosszabbat ugyan sikerült elkerülni, de nem szabad elfelejteni, hogy az áprilisi mélypontokhoz képest az S&P 500 index mostanra 30%-kal feljebb van már, jelenleg is csúcsközelben.

A vámok ráadásul így is száz éve a legmagasabb átlagos szinteket érik majd el, ez pedig a gazdasági növekedést lassítani fogja. Ez a vállalati profitnövekedésre is negatív hatással lehet, hiszen a vámokat vagy részben elnyelik, ami a profitmarzsok szűkülésén keresztül hathat negatívan, vagy áremeléseken keresztül a fogyasztókra tolják azt át, ebben az esetben viszont a bevételi dinamikájukat kockáztatják.

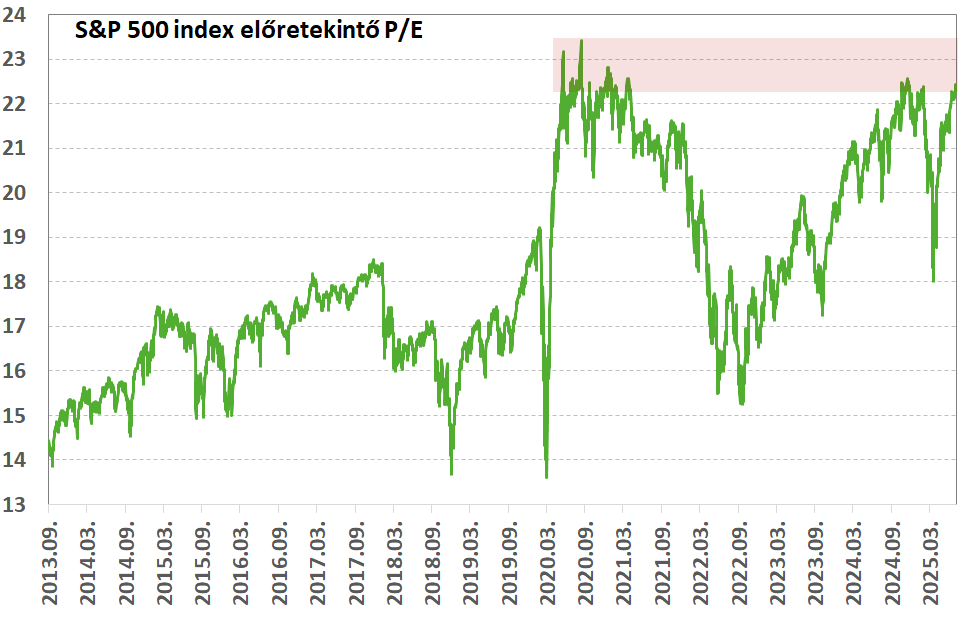

Közben az index értékeltsége (22 feletti előretekintő P/E) elérte azokat a magasságokat, amik tavaly év végén a csúcsot jelentették, és ahonnan a 2020-as, monetáris és fiskális expanzió által is segített időszakban sem tudott már feljebb kapaszkodni. Vagyis a részvénypiac egyre kevésbé támaszkodhat már előretekintve az árazási szintek tágulására, a profitdinamikának kellene az elsőszámú hajtóerőt jelenteni.

Forrás: Bloomberg, OTP Multi-Asset Elemzés

Ez egyelőre egészséges, a most zajló jelentési szezon is várt feletti számokat hoz zömében, éves szinten 6,5% körüli profitbővüléssel. Előretekintve azonban már vannak kérdőjelek és lefelé húzó erők, ahogy azt korábban is jeleztük.

A vámok negatív hatásait mindenesetre a dollár elmúlt hónapokban elkönyvelt több mint 10%-os gyengülése tompítja. Rövid távon viszont ez az eddigi hátszél szintén megszűnhet, rövid távon a dollár erősödésére mutatkozik nagyobb esély.

Mindez egy olyan időszakban, ami szezonálisan is meglehetősen gyenge a részvénypiacon (augusztus-október), és a vállalati jelentési szezon miatt a fontos keresleti erőt jelentő vállalati saját részvény vásárlások is alábbhagynak.

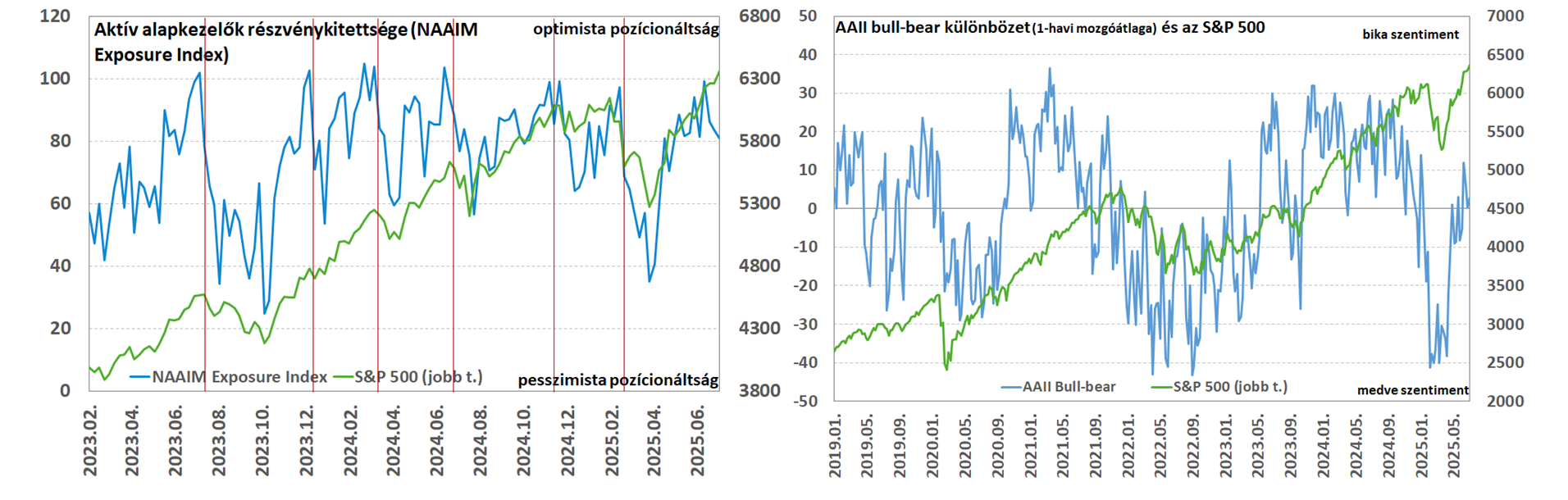

Míg április elején a piaci szentiment és pozícionáltsás is meglehetősen negatív volt (ami nagyban segíthette, hogy a pozitívabb kereskedelmi hírekre a piac nagyot tudott emelkedni), addig mostanra ez már nem mondható el. Azt sem állítjuk, hogy ezek a mutatók megint nagyon nagy optimizmust tükröznének, de a legtöbb esetben már semleges, vagy optimista piaci álláspont tükröződik. Ráadásul ismét felütötte a fejét a mémrészvény őrület (Gopro, Opendoor Technologies) ami szintén inkább figyelmeztető jelzés.

Forrás: Bloomberg, OTP Multi-Asset Elemzés

Ahogy az is, hogy miközben az S&P500 index új csúcsra tudott kapaszkodni, elsősorban ismét a nagyobb kapitalizációjú vállalatoknak köszönhetően, a szélesebb értelemben vett piac, a kisebb és közepes papírok lemaradók. Amennyiben elkezdene szélesedni az emelkedés, az még adhatna lehetőséget további emelkedésre, de egyelőre arra látunk nagyobb esélyt, hogy ez nem következik be, ami viszont piacszerkezeti szempontból szintén nem egy egészséges emelkedő trendben levő piacot jelez.

Az elmúlt hónapok jelentős emelkedését követően ismét nőtt tehát az esélye egy 5-10%-os korrekciónak. Amit ilyen esetben tenni lehet, hogy enyhén növeljük a kockázatmentes eszközök súlyát, vagy a részvénykitettségeket elkezdjük fedezni, és/vagy azon belül inkább defenzív szektorok/régiók irányába mozdulunk. Egy hosszabb távon gondolkozó befektető számára azonban ezek a piaci mozgások nem teszik szükségessé a portfóliók érdemi átalakítását, hiszen a részvénypiaci hullámzás természetes velejárói.

Arról ugyanis még így sem lehet beszélni, hogy a részvénypiacon komoly és tartós esés jelei mutatkoznának, hiszen a növekedés bár lassul, de a recessziós valószínűség – ilyen komoly fiskális költekezés mellett - továbbra is moderált, a vállalati profitnövekedés egyelőre ép és egészséges, az AI terjedése okozhat még pozitív meglepetéseket, a legnagyobbaktól eltekintve a részvénypiac egésze annyira azért nem drága, és hamarosan a Fed is elkezdheti csökkenteni a kamatot (várhatóan már szeptemberben), ami további támaszt adhatna a részvénypiacnak.

Hozzon ki többet befektetéseiből!

Személyre szabott megoldásokért keresse szakértőinket!

Az OTP Global Markets szakértői személyre szabott tanácsadással segítenek önnek megtalálni a befektetési céljaihoz szükséges eszközöket és stratégiákat.

SzakértőinkElemzői hírlevél

Ne maradjon le friss elemzéseinkről!