Befektetési stratégia: a fókuszt az egyedi lehetőségekre érdemes helyezni

Tetszett a cikk? Ezek is érdekelhetik

Kilőtt a gázár, rossz hír Európának

Bár az elmúlt években egyértelműen kikerült a reflektorfényből, az iráni események hatására az európai részvénypiaci mozgások tekintetében ismét az egyik fontos irányjelzővé válhat a TTF európai gázár jegyzés alakulása. A katari LNG termelés leállása, és a Hormuzi-szoros lezárása hatalmas ugrást okozott az európai gázárakban, amivel együtt a régiós részvényindexeket is ütik. Amíg a helyzet nem kerül feloldásra (ami a gyors megoldás esetén is heteket vehet igénybe), addig az európai részvénypiacok tavaly december óta látható USA-val szembeni felülteljesítésének is vége.

Az energiaszektor a fedezék a piaci turbulenciában

Folytatódott az esés az európai börzéken kedden is az iráni konfliktus hatására, mivel Európát energiapiaci válság is fenyegetheti a kialakult helyzet miatt. Szektor szinten egyértelműen az energia volt a nyertesek között. Az emelkedés viszont már több hete tart ezeknél a cégeknél is, így a hozam/kockázat alapján nem a legjobb beszállásokkal lehet szembesülni. A mai elemzésben így nem is adunk ajánlást egyetlen részvényre sem, habár a táblázatokban láthatóak az eredmények.

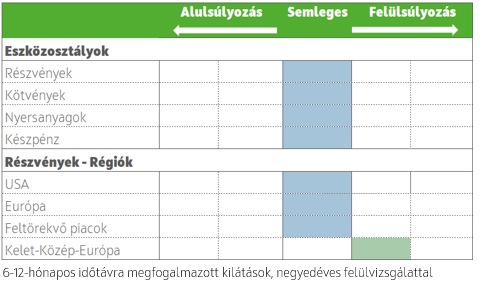

Rövid távon nőtt a korrekció esélye, de a recessziós veszély mérsékelt. A fiskális és monetáris politika támogató, az AI egy növekedési opció, így a korrekciókban kitettséget érdemes növelni.

Makrókép

Az amerikai növekedés lassult, de a vártnál kisebb mértékben, és mivel a fiskális politika továbbra is laza, és a kamatlábakat tovább fogják csökkenteni, a drasztikus lassulás/recesszió kevésbé valószínű. Az eurózónában a nehézségek ellenére folyamatos, ám gyenge a fellendülés, 2026 második felében a stimulusok segíthetnek, az infláció viszont visszatért a célszintre. Az USA-ban az infláció cél feletti és emelkedik, a kockázatok pedig felfelé mutatnak. Az EKB kamatcsökkentési ciklusa a semleges 2%-os szinten ért véget, a Fed esetében pedig a beárazott kamatpálya túlságosan optimistának tűnik.

A magyar GDP-növekedés 2025-ben elérheti a 0,6%-ot, 2026-ban pedig a 3%-ot, köszönhetően a jelentős fiskális ösztönzőknek, amely jövőre 5% fölé emelheti a hiányt. 2026-ban az infláció visszatérhet a célszinthez, azonban a kockázatok inkább felfelé mutatnak. A piac 75-100 bázispontos kamatcsökkentést vár az MNB-től, de mi úgy gondoljuk, hogy a 6,5%-os szint hosszabb ideig megmarad.

Részvények

Rövid távon a vámok negatív hatásai és a magas árazási szintek miatt erősödtek a korrekciós kockázatok. Mivel azonban a recessziós veszély mérsékelt, a fiskális és monetáris politika támogató, és a likviditási kép javuló, megtartanánk a semleges részvénykitettségeket, keresve a korrekciókban adódó vételi lehetőségeket. Az USA piac bár a legdrágább, a profitdinamika erős, a jegybank is elkezdett lazítani, ami miatt tartós lejtmenetre nem számítunk. Európában biztató folyamatok rajzolódnak ki (megállt a profitdinamika romlása és olcsó), azonban továbbra is maradtak leküzdendő akadályok. A feltörekvőknek hátszelet jelent a dollár gyengülése, a Fed kamatcsökkentése, de már nem olcsó, ráadásul a profitdinamika is romlik. Bár erősödnek a KKE régióval kapcsolatos kockázatok, ezért a befektetőket a nyomott értékeltségi szintek továbbra is kárpótolják.

Kötvények

Mivel recessziós jelek sem Amerikában, sem Európában nem látszanak, így a magas költségvetési hiányok, emelkedő adósságpályák és a Fed-re nehezedő politikai nyomás miatt hozamgörbe rövid/közepes végét ajánlott választani a fejlett országokban. A vállalati kötvényeket nem tartjuk attraktívnak a szűk kötvényspreadek miatt.

Nyersanyagok

Továbbra is tartjuk semleges nyersanyagpiaci álláspontunkat a gazdasági kilátásokkal kapcsolatos bizonytalanságok miatt, ahol több markánsan eltérő kimenetel is elképzelhető, így némi óvatosság indokolt lehet. Szelektív kitettség azonban ajánlott (pl. arany, réz, urán).

Hozzon ki többet befektetéseiből!

Személyre szabott megoldásokért keresse szakértőinket!

Az OTP Global Markets szakértői személyre szabott tanácsadással segítenek önnek megtalálni a befektetési céljaihoz szükséges eszközöket és stratégiákat.

SzakértőinkElemzői hírlevél

Ne maradjon le friss elemzéseinkről!